21世纪经济报道 记者李愿 北京报道

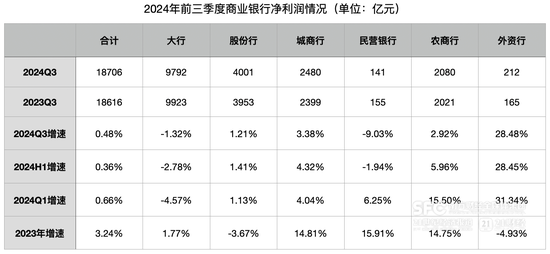

11月22日,金融监管总局发布2024年三季度银行业保险业主要监管指标数据情况显示,前三季度商业银行累计实现净利润1.9万亿元,同比增长0.5%,较上半年的0.4%提升0.1个百分点。

截至三季度末,商业银行不良贷款余额3.4万亿元,较二季末增加371亿元;不良贷款率1.56%,较二季末持平。商业银行(不含外国银行分行)资本充足率为15.62%,较二季末上升0.08个百分点;一级资本充足率为12.44%,较二季末上升0.05个百分点;核心一级资本充足率为10.86%,较二季末上升0.12个百分点。

11月19日,金融监管总局局长李云泽在第三届国际金融领袖投资峰会上表示,目前,中国内地金融业总资产约490万亿元人民币,银行业、保险业规模分列全球第一和第二,运行整体稳健,风险总体可控。银行业资本和拨备总额约50万亿元,保险公司综合偿付能力充足率196%,主要“体检指标”都处于“健康区间”,尤其全国性银行资本充足率近16%、拨备覆盖率超240%,完全能够从容应对各类风险挑战。

民营银行净利润下降9.03%

21世纪经济报道记者据商业银行主要指标分机构类情况表测算,前三季度大行、股份行、城商行、民营银行、农商行、外资行净利润增速分别为-1.32%、1.21%、3.38%、-9.03%、2.92%、28.48%。

对比上半年这些类型银行的净利润增速,可以看到大行净利润增速虽仍为负,但已经连续两个季度改善,从一季度的-4.57%升至-1.32%。六大行前三季度归母净利润增速(集团口径,与上述口径略有区别)也体现了这一趋势,工农建中邮储交归母净利润增速分别为0.13%、3.38%、0.13%、0.52%、0.22%、-0.69%,分别较上半年增速提升2.02、1.38、1.93、1.76、1.73、0.94个百分点。

股份行净利润增速在二季度略有改善后又出现了环比下降,但仍高于一季度增速;民营银行净利润增速大幅下滑,从上半年的-1.94%降至-9.03%。个别民营银行披露了三季度报,网商银行财报显示,该行前三季度净利润为22.60亿元,同比增长-17.43%,前三季度该行营业收入有增长,但营业支出中的资产减值损失也大幅增加。

还有部分民营银行披露了资本相关数据,截至三季度末,中关村银行核心一级资本充足率为10.63%,较二季度末下降0.88个百分点;华瑞银行核心一级资本充足率为11.53%,较二季度末下降0.33个百分点;亿联银行核心一级资本充足率为12.00%,较二季度末下降0.58个百分点;蓝海银行核心一级资本充足率为12.52%,较二季度末提升0.34个百分点。

金融监管总局商业银行主要指标分机构类情况表显示,截至三季度末,民营银行不良贷款余额为240亿元,较二季度末增加12亿元;不良率为1.79%,较二季度末增加0.04个百分点;拨备覆盖率为224.44%,较二季度末下降2.7个百分点;资产利润率为0.92%,较上半年下降0.1个百分点;净息差为4.13%,降至历史新低;资本充足率为12.18%,环比下降0.26个百分点,且与城商行差距进一步拉大(从二季度末的12.71%升至三季度末的12.86%)。

净息差降至1.53%

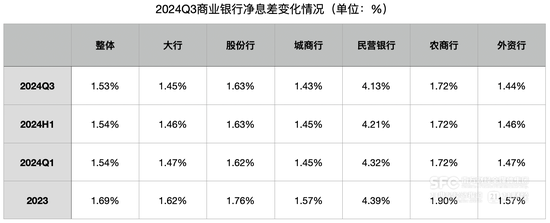

净息差仍是当前商业银行高度关注的指标。金融监管总局数据显示,前三季度商业银行净息差为1.53%,在二季度短暂企稳后,三季度又再次下降,但降幅明显缩小,较上半年下降0.01个百分点。

分银行类型看,大行、股份行、城商行、民营银行、农商行、外资行净息差分别为1.45%、1.63%、1.43%、4.13%、1.72%、1.44%,分别较上半年下降0.01、0、0.02、0.18、0、0.02个百分点。

对于净息差下降,中信证券根据上市银行数据分析认为,前三季度净息差降幅延续收窄,主要是负债端成本节约支撑息差,银行负债结构优化和2023年以来多次存款挂牌利率下调成效逐步体现。“25家披露净息差上市银行平均净息差(算术平均)为1.68%,取相同银行比较,较2023年全年下行16bps,较2024年上半年下行2bps。”

大行净息差为稳步小幅下行趋势,上半年、前三季度均环比下降0.01个百分点。具体来看,工农建中邮储交前三季度净息差分别为1.43%、1.45%、1.52%、1.41%、1.89%、1.28%,环比下降0、0、0.02、0.03、0.02、0.01个百分点。

城商行净息差环比下降0.02个百分点,在大行、股份行、城商行、农商行中降幅最大。近期,机构在调研上市城商行时普遍关注了净息差问题。青岛银行表示,下一步在负债端,一是优化负债结构,提升存款占比、优化负债大类结构;二是压降存款成本,加强存款利率市场化调节机制,持续拓展低成本存款。杭州银行表示,考虑新发放贷款利率仍在下行、存量按揭利率下调,以及存量贷款重定价因素影响,明年净息差仍存在下行压力。将持续开展大类资产配置和定价管理,增加信用小微、中小企业等高收益贷款投放,提升低付息核心存款占比,以缓解净息差的下降程度。上海银行表示,预计2025年存款付息成本继续保持改善趋势,息差收窄趋势将有所减缓。